환율절하, 중국발 경제위기의 시작인가?

[2015-08-20, 10:15:05] 상하이저널전병서칼럼

환율절하, 중국발 경제위기의 시작인가?

환율절하, 중국발 경제위기의 시작인가?

중국 환율조정, 경기부양 아니다

중국이 환율시장화를 구실로 3일연속 위안화 환율을 절하하자 3.6조달러를 가진 나라가 환율을 시장화를 하면 위안화는 당연히 절상될 것이라고 기대했던 미국은 중국을 ‘환율조작국’으로 맹비난이다. 중국에게, IMF SDR 통화에 포함되려면 환율의 시장화를 하라고 주문한 IMF도 ‘당황하셨어요?’다.

중국이 환율을 절하한 진짜 이유는 무엇일까? 중국의 환율절하, 경기부양책 아니다. 크게 보면 위안화 패권전략이고, 작게 보면 IMF SDR편입과 자본시장개방의 걸림돌 제거작업이다. 중국의 순수출의GDP성장기여도를 보면 5%가 안 된다. 성장률을 높이려면 환율을 낮추는 것이 아니라 금리나 지준율을 내려 GDP성장 기여도 95%이상을 차지하는 소비와 투자를 늘리면 간단히 끝난다.

중국은 왜 IMF의 권고를 받아 들이고 환율을 시장화 하는 척 했을까? 중국의 통화가 국제통화(기축통화)의 반열에 올라가는, ‘위안화 국제화’의 첫 데뷔 무대이기 때문이다. 세계 2위의 경제대국 중국은 그간 위안화 국제화를 위해 십 수년간 노력해왔지만 위안화 사용비율은 2%도 안 된다. 미국과 유럽 일본의 텃세에 밀렸기 때문이다.

그런데 기회가 왔다. 최근 2-3년간 달러, 유로, 엔화 등 IMF가 인정한 주요 기축통화 가격이 미친년 널뛰듯 했고 각국이 자기 입맛대로 올렸다 내렸다 했다. 그 덕분에 죽어 나는 놈은 신흥국들이었다. 신흥국들은 기축통화의 환율변동에 외환위기, 환차손, 수출부진 등 말도 아니었다.

일본은 아베 집권 이후 53% 절하했고 유로는 지금 환율이 달러와 비슷할 정도로 떨어졌다. 그러나 중국 위안화는 6.1~6.3에서 안정화되자 신흥국들은 믿을 만한 통화는 위안화라고 이구동성이었고 IMF의 대안을 만들어야 된다고 들고 일어섰다. 그 배후에는 물론 이들을 부추긴 중국이 있었다.

미국이 주도하는 IMF는 국제통화 반열에 중국을 끼워주기는 싫지만 중국이 넘치는 달러를 기반으로 BRICS국가와 공동으로 IMF와 같은 역할을 하는 새로운 국제금융기구 ‘긴급외환보유액지원기금(CRA:Contingent Reserve Arrangement)’를 만들겠다고 선언했기 때문이다. 그러면 금융위기 나면 신흥국들이 IMF가 아니라 CRA에서 구제금융 받으면 IMF는 "어" 된다. IMF는 이걸 막거나 지연시킬 필요가 있었다.

IMF의 SDR에 세계 1위의 무역대국 중국, 세계 2위의 경제대국, 중국의 통화를 포함시키던지, 아니면 우리가 나가게 내버려 두든지, 선택하라고 몽니를 부리자 IMF가 ‘환율을 시장화해라, 그러면 편입고려 할테니’라고 중국을 시험대에 올린 것이다. 외환보유고가 3.6조달러면 환율은 40%이상 절상되는 것이 정상이라고 봤는데 웬걸 중국, 시장의 핑계를 대면서 환율을 절하시켰다. IMF도 미국처럼 당황스럽지만 방법이 없다.

중국발 경제위기, 믿을 만 한가?

중국의 위안화 절하를 계기로 서방세계에서는 중국 세계경제 위기설이 나돈다. 후진타오시절 14%대의 성장률이 시진핑 들어 7%대로 떨어졌고, 중국증시가 지수 5100에서 한방에 32%나 폭락해 3500으로 주저 앉았기 때문이다. 수출대국, 중국의 7월수출이 8%나 하락했고 2014년 6월 4조달러대였던 외환보유고가 1년만에 3.65조로 줄어들었고 제조대국, 중국의 제조업PMI가 경계선인 50선에 있기 때문이다.

9월 미국의 금리인상을 계기로 중국발 경제위기가 세계를 휩쓸 가능성을 걱정하는 것이다. 특히 전세계에서 GDP에서 대중국 수출의존도가 가장 높은 한국이 중국발 위기설의 가장 큰 희생양이 될 가능성이 있다는 것이 서방의 시각이다.

그러나 중국발 경제위기는 기우다. 중국경제의 규모와 구조변화를 제대로 봐야 한다. 지금 중국 은 미국 GDP의 54%를 차지하는 세계 2위의 대국이고 3위인 일본 GDP의 2배다. 중국의 7%대 성장 낮은 성장 아니다. 매년 7.2%씩 10년 성장하면 10년뒤에 중국 GDP가 미국 GDP를 추월하는 성장률이다. 세계 경제성장률의 2-3배를 성장하는 나라의 성장률을 낮다고 하면 제로성장의 일본과 유럽, 2-3%대의 한국과 미국은 벌써 끝났어야 하는 나라다.

금융위기의 전형은 주가 폭락, 환율 폭락, 금리 폭등이 전형적인 현상이다. 중국증시 32% 폭락했지만 이는 정부가 신용규제를 어설프게 하는 바람에 나타난 증시내부관리 정책실패 때문이지 경제상황 때문 아니다. 중국의 환율은 6.3-6.4에서 안정적이고 금리는 하락추세다. 중국은 부도난 기업이나 금융기관이 없다. 이번 주가급락은 금융위기가 아니라 증시내부적인 일이라는 것이다.

중국은 전세계 외환보유고 34%를 가진 세계 최대 외환보유고의 나라다. 이런 중국에서 금융위기, 외환위기가 난다면 미국 이외 모든 나라에 금융위기 외환위기가 왔을 때나 가능한 이야기다. 중국이 외환보유고가 줄어든 것은 정부의도가 강하게 들어간 것이다.

중국이 아니라 한국경제가 문제다

최근 5년간 미국이 QE시리즈를 통해 4조달러 가까운 돈을 풀어 미국경기와 세계경기를 살렸지만 미국 QE정책의 최대 피해자는 중국이다. 중국이 보유한 4조달러 외환보유고는 미국의 QE때문에 그 가치가 반 토막 났다. 중국은 과도한 외환보유고를 줄이는 작업은 2014년 하반기부터 시작했다. 지금 전세계 조 단위 이상의 M&A딜에는 전부 중국이 있고 M&A시장에서 최대 큰 손이다.

중국은 수출이 마이너스 성장을 했는데도 7월까지 무역흑자가 3000억달러를 넘는다. 중저가품목에서 중국제품의 세계 경쟁력을 따라올 경쟁상대가 없기 때문이다. 이대로 가면 수출이 감소해도 연간 무역흑자가 5000억 달러는 쉽게 넘어간다. 만약 중국이 수출경기 부양을 위해 환율절하를 한다면 중국의 무역흑자는 더 눈덩이처럼 불어나 위안화 절상 압력이 커질 수밖에 없다. 중국은 위안화 국제화를 위한 전제조건이 환율의 시장화인데 이는 IMF가 SDR통화로 위안화를 편입시키는 전제조건이고 MSCI지수편입을 위한 자본항목 개방의 전제조건이기도 한다.

중국의 큰 변화는 30년간 중국의 성장주도 부문이었던 수출과 제조업에 더 이상 목숨 걸지 않는다는 것이다. 소비가 GDP의 60%를 넘었고 수출목표를 GDP목표인 7% 보다 낮은 6%로 잡은 것이 반증이다. 문제는 중국이 소비주도로 경제구조를 바꾸었지만, 한국 중간재 수출비중이 90%가 넘는다. 중국의 제조업 구조조정에 결정적 타격을 받을 수 밖에 없다. 중국발 경제위기가 아니라 중국의 경제구조변화에 준비가 안된 한국경제에 위기가 올 가능성이 커 보여서 걱정이다.

|

한국 금융업계에서 25년 일했다. 대우증권 상무, 한화증권 전무이사를 지냈다. 북경의칭화대 경제관리학원(석사), 상하이의 푸단대 관리학원(석사•박사)에서 공부했다. 한화상해투자자문, 상해 총영사관 경제금융연구센터 초빙연구위원, 차이나데스크 자문위원을 지냈다. 금융기관, 정부, 기업체, 대학CEO, MBA, EMBA과정에 중국경제관련 강의를 하고 있다. 네이버금융란에 중국경제 칼럼을 기고하고 있으면 누적 조회수가 450만 명 이상인 중국경제금융분야 인기 칼럼리스트다. <5년후 중국:2012>, <금융대국 중국의 탄생:2010>, <중국 금융산업지도:2011>, <중국은 미국을 어떻게 이기는가:2011> 등의 저역서가 있다.

·블로그 http://blog.naver.com/bsj7000

bsj7000@hanmail.net [전병서칼럼 더보기]

|

플러스광고

전체의견 수 0

Today 핫이슈

-

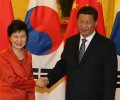

- 朴대통령, 내달 3일 中전승절 행사 참석... 2∼.. hot 2015.08.20

- 전승절 열병식 행사 참석 여부는 미정 박근혜 대통령이 내달 3일 중국 베이징에서 열리는 '항일전쟁 승리 및 세계 반파시즘 승리 70주년'(전승절) 행.."박 대통..

-

- 중국, 5회 연속 휘발유 소매가 인하 hot 2015.08.19

- 중국 내 주유소들이 20일 0시를 기해 유가를 하향 조정 판매에 들어 간다. 5회 연속 가격 인하로 하이난성을 제외한 중국 전역의 #93 휘발유가 5위안대로 떨어..

-

- '런닝맨' 유재석 등 7인, 中 상하이·충칭서 공연 hot 2015.08.19

- '런닝맨'이 중국 상하이와 충칭에서 공연을 갖는다.한국의 '런닝맨' 7인이 오는 21일과 내달 18일 상하이(上海)와 충칭(重慶)에서 예능공연 'RM R..

-

- 톈진항 막혀 상하이ㆍ다롄으로 돌리는 도요타 hot 2015.08.19

- 일본 자동차 제조사인 도요타 자동차가 중국의 자동차 수입 통로역할을 했던 톈진(天津)항을 포기하고 상하이(上海)와 다롄(大连)으로 창구를 변경하기로 했다.로이터통..

-

- CGV, 중국 영화시장 진출박차..亞 최대 영화산업.. hot 2015.08.19

- CGV가 한국의 토종 기술로 만들어진 특별관을 들고 세계에서 두 번째 큰 중국 영화시장 확장에 본격 나선다. 19일 CJ CGV는 오는 26일부터 29일..

가장 많이 본 뉴스

- 中 외국계 은행 ‘감원바람’… BNP..

- [인물열전 2] 중국 최고의 문장 고..

- 상하이, 일반·비일반 주택 기준 폐지..

- 마음만은 ‘국빈’, 江浙沪 국빈관 숙..

- 中 근무 시간 낮잠 잤다가 해고된 남..

- 텐센트, 3분기 영업이익 19% ↑

- JD닷컴, 3분기 실적 기대치 상회…..

- 바이두, 첫 AI 안경 발표…촬영,..

- 가을은 노란색 ‘은행나무’의 계절

- 불임치료 받은 20대 중국 여성, 아..

- 中 외국계 은행 ‘감원바람’… BNP..

- 상하이, 일반·비일반 주택 기준 폐지..

- 텐센트, 3분기 영업이익 19% ↑

- JD닷컴, 3분기 실적 기대치 상회…..

- 바이두, 첫 AI 안경 발표…촬영,..

- 中 12000km 떨어진 곳에서 원격..

- 中 무비자 정책에 韩 여행객 몰린다

- 금값 3년만에 최대폭 하락… 中 금..

- 중국 전기차 폭발적 성장세, 연 생산..

- 中 올해 명품 매출 18~20% 줄어..

- 中 근무 시간 낮잠 잤다가 해고된 남..

- 불임치료 받은 20대 중국 여성, 아..

- 上海 디즈니랜드, 12월 23일부터..

- 상하이 심플리타이, 줄폐업에 대표 ‘..

- 유심칩 교체 문자, 진짜일까 피싱일까..

밴드

밴드 페이스북

페이스북 트위터

트위터

QQ

QQ 웨이보

웨이보 런런왕

런런왕